PORTOFOLIO

Portofolio adalah istilah keuangan yang menunjukkan koleksi investasi yang dimiliki oleh perusahaan investasi, hedge fund, lembaga keuangan atau individu. Portofolio merupakan kombinasi atau gabungan atau sekumpulan aset, baik berupa aset riil maupun aset financial yang dimiliki oleh investor.

” Portofolio dapat didefinisikan sebagai melakukan investasi pada berbagai instrumen investasi, bisa sejenis dan bisa juga tidak sejenis, yang tujuannya adalah menurunkan risiko dan menghasilkan pendapatan sesuai dengan tujuan.” (Widoatmojo, 2005:272)

” Portofolio adalah merupakan penganekaragaman (diversifikasi) pada beberapa peluang investasi yang dilakukan oleh investor perorangan atau lembaga.” (Warsini, 2009:117)

INVESTASI

Investasi merupakan penanaman sejumlah dana dalam bentuk uang ataupun barang yang diharapkan akan memberikan hasil yang lebih dikemudian hari.

Investasi merupakan komitmen atas sejumlah dana/ sumber daya yang dilakukan saat ini dengan tujuan memperoleh sejumlah keuntungan di masa depan (Tandelilin, 2001:3).

Definisi lain dikemukakan oleh Hartono (2000:5) bahwa investasi adalah penundaan konsumsi sekarang untuk digunakan di dalam produksi yang efisien selama periode waktu yang tertentu.

MANAJEMEN INVESTASI

Manajemen investasi adalah manajemen profesional yang mengelola beragam sekuritas atau surat berharga seperti saham, obligasi dan aset lainnya seperti properti dengan tujuan untuk mencapai target investasi yang menguntungkan bagi investor.

Investor tersebut dapat berupa institusi ( perusahaan asuransi, dana pensiun, perusahaan dll) ataupun dapat juga merupakan investor perorangan, dimana sarana yang digunakan biasanya berupa kontrak investasi atau yang umumnya digunakan adalah berupa kontrak investasi kolektif (KIK) seperti reksadana.

Manajemen investasi adalah manajemen profesional yang mengelola beragam sekuritas atau surat berharga seperti saham, obligasi dan aset lainnya seperti properti dengan tujuan untuk mencapai target investasi yang menguntungkan bagi investor.

Investor tersebut dapat berupa institusi ( perusahaan asuransi, dana pensiun, perusahaan dll) ataupun dapat juga merupakan investor perorangan, dimana sarana yang digunakan biasanya berupa kontrak investasi atau yang umumnya digunakan adalah berupa kontrak investasi kolektif (KIK) seperti reksadana.

Lingkup jasa pelayanan manajemen investasi adalah termasuk melakukan analisis keuangan, pemilihan aset, pemilihan saham, implementasi perencanaan serta melakukan pemantauan terhadap investasi.

Diluar industri keuangan, terminologi “manajemen investasi merujuk pada investasi lainnya selain daripada investasi dibidang keuangan seperti misalnya proyek, merek, paten dan banyak lainnya selain daripada saham dan obligasi.

Manajemen investasi merupakan suatu industri global yang sangat besar serta memegang peran penting dalam pengelolaan triliunan dollar, euro, pound dan yen.

Manajemen investasi merupakan suatu industri global yang sangat besar serta memegang peran penting dalam pengelolaan triliunan dollar, euro, pound dan yen.

Lingkup jasa pelayanan manajemen investasi adalah termasuk melakukan analisis keuangan, pemilihan aset, pemilihan saham, implementasi perencanaan serta melakukan pemantauan terhadap investasi.

Diluar industri keuangan, terminologi “manajemen investasi merujuk pada investasi lainnya selain daripada investasi dibidang keuangan seperti misalnya proyek, merek, paten dan banyak lainnya selain daripada saham dan obligasi.

Manajemen investasi merupakan suatu industri global yang sangat besar serta memegang peran penting dalam pengelolaan triliunan dollar, euro, pound dan yen.

Manajemen investasi merupakan suatu industri global yang sangat besar serta memegang peran penting dalam pengelolaan triliunan dollar, euro, pound dan yen.

Lingkup jasa pelayanan manajemen investasi adalah termasuk melakukan analisis keuangan, pemilihan aset, pemilihan saham, implementasi perencanaan serta melakukan pemantauan terhadap investasi.

Diluar industri keuangan, terminologi “manajemen investasi merujuk pada investasi lainnya selain daripada investasi dibidang keuangan seperti misalnya proyek, merek, paten dan banyak lainnya selain daripada saham dan obligasi.

Manajemen investasi merupakan suatu industri global yang sangat besar serta memegang peran penting dalam pengelolaan triliunan dollar, euro, pound dan yen.

Manajemen investasi merupakan suatu industri global yang sangat besar serta memegang peran penting dalam pengelolaan triliunan dollar, euro, pound dan yen.

Portofolio Efisien

” Portofolio efisien (Efficient portfolio) dapat didefinisikan sebagai portofolio yang memberikan return ekspektasi terbesar dengan risiko yang tertentu atau memberikan risiko yang terkecil dengan return ekspektasi yang tertentu.” (Hartono, 2008:295)

” Portofolio yang efisien adalah portofolio yang memberikan tingkat keuntungan yang terbesar dengan risiko yang sama atau risiko terkecil dengan tingkat keuntungan yang sama.” (Husnan, 2005:80)

Portofolio yang efisien ini dapat ditentukan dengan memilih tingkat return ekspektasi tertentu dan kemudian meminimumkan risikonya atau menentukan tingkat risiko yang tertentu dan kemudian memaksimumkanreturn ekspektasinya.

Hakikat pembentukan portofolio adalah untuk mengurangi risiko dengan jalan diversifikasi, yaitu mengalokasikan sejumlah dana pada berbagai alternatif investasi yang berkorelasi negatif (Halim,2005:54).

Manajer Investasi, adalah: Pihak yang kegiatan usahanya mengelola portofolio Efek untuk para nasabah atau mengelola portofolio investasi kolektif untuk sekelompok nasabah, kecuali perusahaan asuransi, dana pensiun, dan bank yang melakukan sendiri kegiatan usahanya berdasarkan perundang-undangan yang berlakuu. Tugas manajer investasi adalah:

1. Mengadakan riset

2. Menganalisa kelayakan investasi

3. Mengelola dana portofolio

Halim (2003 : 2), investasi merupakan penempatan sejumlah dana pada saat ini dengan harapan untuk memperoleh keuntungan di masa mendatang. Macam-macam bentuk investasi adalah sebagai berikut :

– Investasi langsung (direct investment) adalah investasi pada asset riil (Real Assets) misalnya : pembelian asset produktif, pendirian pabrik, pembukaan pertambangan / perkebunan, dan lain-lain.

– Investasi tidak langsung (indirect investment) atau investasi portofolio adalah investasi pada asset finansial (financial assets):

- Investasi di pasar uang : deposito, sertifikat BI.

- Investasi di pasar modal : saham, obligasi, opsi, warrant.

Investor memiliki berbagai alternatif pilihan yang dapat digunakan untuk menginvestasikan modal yang mereka miliki.

Pilihan aset untuk investasi dapat berupa:

a) Real aset merupakan income generating aset seperti tanah, bangunan, pabrik, hak cipta, merek dagang dan sebagainya.

b) Financial aset, yaitu selembar kertas yang mempunyai nilai karena memberikan klaim kepada pemiliknya atas penghasilan atau aset yang dimiliki oleh pihak yang menerbitkan aset finansial tersebut. Misalnya: saham, obligasi, opsi, kontrak futures dan sebagainya.

Investasi dalam aset keuangan dapat dilakukan dalam 2 bentuk yaitu:

1. Investasi langsung dengan membeli aset keuangan yang bisa diperdagangkan di pasar uang (money market), pasar modal (capital market) maupun di pasar turunan (derivative market).

2. Investasi tidak langsung. Investor melakukan jenis investasi ini dengan pembelian surat berharga dari perusahaan investasi.

Jenis perusahaan investasi yang dapat dipilih adalah:

1. Close end investment companies adalah perusahaan yang hanya menjual sahamnya pada waktu emisi perdana (IPO) dan tidak menawarkan tambahan lembar saham lagi.

2. Close end investment companies adalah perusahaan yang hanya menjual sahamnya pada waktu emisi perdana (IPO) dan tidak menawarkan tambahan lembar saham lagi.

3. Open end investment companies adalah perusahaan yang masih menjual saham baru kepada investor setelah emisi perdana (IPO). Selain itu, investor juga dapat menjual kembali sahamnya ke perusahaan yang bersangkutan. Jenis perusahaan ini dikenal juga dengan istilah perusahaan reksadana (mutual fund).

Umumnya investasi dibedakan menjadi dua, yaitu:

1. Investasi pada aset-aset financial (financial asset) yang dilakukan di pasar uang, misalnya berupa sertifikat deposito, commercial paper, surat berharga pasar uang dan lainnya.

2. Investasi pada aset-aset riil (real assets) yang berupa pembelian aset produktif, pendirian pabrik, pembukaan pertambangan, pembukaan perkebunan dan lainnya.

Tujuan Investasi Investor memiliki tujuan investasi yang mungkin berbeda satu dengan yang lainnya. Beberapa alasan investor melakukan investasi baik pada investasi riil maupun investasi keuangan, yaitu:

– Untuk mendapatkan kehidupan yang lebih baik di masa depan

– Memperoleh imbalan yang lebih baik atas kekayaan yang dimiliki

– Mengurangi tekanan inflasi

– Untuk menghindari pajak yang perlu dibayarkan

Dasar Keputusan Investasi:

- Return yaitu tingkat keuntungan yang diperoleh dari investasi. Return dapat berupa dua macam yaitu pertama, return yang diharapkan (expected return) adalah tingkat return yang diantisipasi investor di masa depan. Kedua, return realiasi atau return aktual (realized/ aktual return) merupakan tingkat return yang didapatkan investor di masa lalu.

- Risiko. Ketika berinvestasi selain mengharapkan return tertentu investor juga harus menanggung tingkat risiko. Dalam konteks manajemen investasi risiko merupakan penyimpangan/ perbedaan antara return yang diharapkan dengan return yang benar-benar diterima oleh investor (return aktual).

Sumber risiko:

1. Risiko suku bunga.

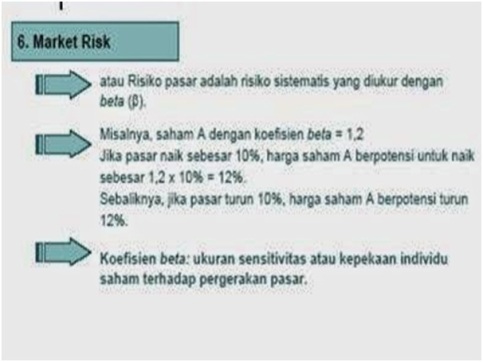

2. Risiko pasar.

3. Risiko Bisnis

4. Risiko inflasi / Risiko daya beli.

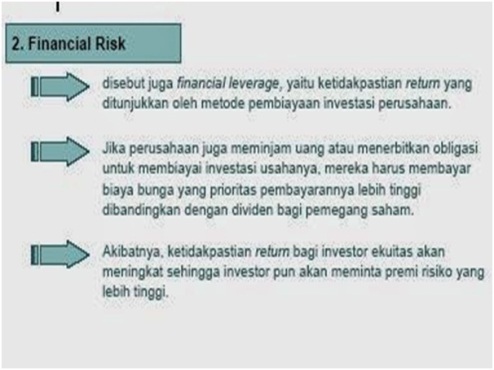

5. Risiko financial.

6. Risiko nilai tukar mata uang.

Dalam konsep investasi, secara umum risiko dapat diklasifikasikan menjadi dua:

a. Risiko sistematis (systematic risk), merupakan risiko yang sifatnya makro karena terkait dengan perubahan yang terjadi di pasar secara keseluruhan dan dapat mengakibatkan variabilitas return investasi. Risiko sistematis ini akan memengaruhi semua perusahaan yang ada di pasar.

b. Risiko tidak sistematis (unsystematic risk), adalah risiko yang terkait dengan perubahan kondisi mikro perusahaan tertentu sehingga secara spesifik hanya akan memengaruhi return investasi dari perusahaan tersebut.

Menurut Husnan (2003 : 47), salah satu karakteristik investasi pada pasar modal adalah kemudahan untuk membentuk investasi portofolio. Artinya pemodal dapat dengan mudah menyebar (melakukan diversifikasi) investasinya pada berbagai kesempatan investasi.

Oleh karena itu maka adapun langkah-langkah dalam melakukan investasi portofolio adalah sebagai berikut (Husnan, 2003 : 454) :

- Menentukan kebijakan investasi

- Analisis Sekuritas

- Pembentukan portofolio

- Melakukan Revisi Portofolio

- Evaluasi Kinerja Portofolio

adapun faktor-faktor yang mempengaruhi investasi langsung dan portofolio adalah sebagai berikut :

1. Tingkat pengembalian yang diharapkan (Expected Rate Of Return).

a. Kondisi internal perusahaan

b. Kondisi eksternal perusahaan

2. Ramalan mengenai keadaan di masa yang akan datang

3. Tingkat bunga

4. Biaya investasi

5. Tingkat pendapatan nasional dan perubahan-perubahannya

Investasi Portofolio dapat diartikan sebagai tindakan membagi modal yang tersedia pada jenis-jenis investasi tertentu agar diperoleh risiko yang paling minimal. Keputusan pengalokasian modal ke dalam usulan-usulan investasi yang manfaatnya akan direalisasikan dimasa yang akan datang harus dipertimbangkan dengan cermat. Dan investasi portofolio meliputi investasi pada asset berupa saham dan utang jangka panjang yang dipengaruhi oleh kondisi perekonomian, tingkat inflasi dan iklim politik di suatu negara.

RETURN DAN RISIKO

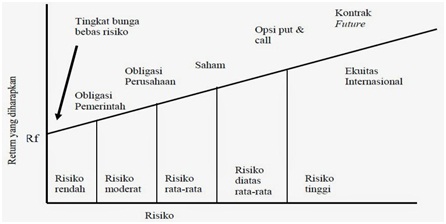

1. Hubungan risiko dan return investasi

ž Jenis-Jenis Risiko :

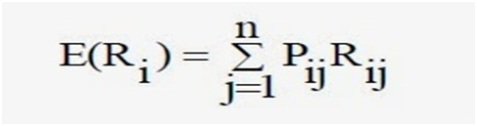

2. Estimasi Expected Return dan Risiko Sekuritas Tunggal perhitungan expected return dinyatakan sebagai berikut:

Notasi: E (Ri) = return ekspektasi suatu aktiva atau sekuritas ke – i Pij = probabilitas hasil masa depan sekuritas i pada masa j Rij = hasil dari sekuritas i pada masa j n = banyaknya return yang mungkin terjadi.

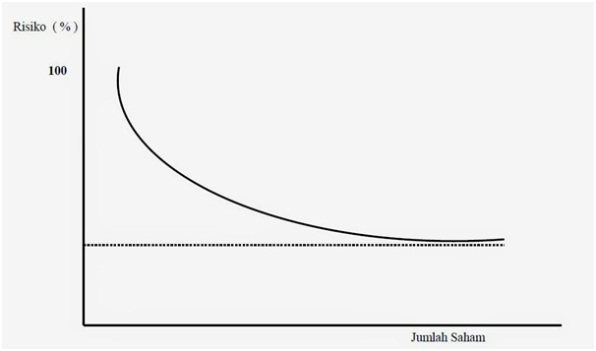

3. Diversifikasi dan Risiko Portofolio

Pengurangan risiko portofolioi melalui penambahan jumlah saham.

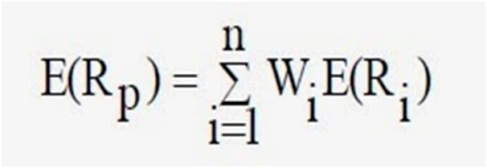

4. Estimasi Expected Return dan Risiko Portofolio

notasi: E (Rp) = return yang diharapkan dari portofolio, Wi= Bobot portofolio pada sekuritas ke-i, E (Ri) = Return yang diharapkan dari sekuritas ke-i, N = Jumlah sekuritas yang ada dalam portofolio

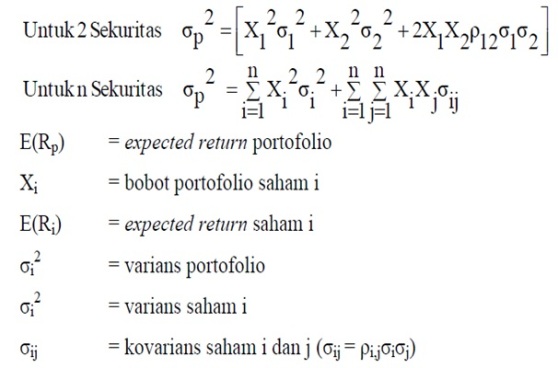

ž Adapun penentuan risiko portofolio dapat dirumuskan sebagai berikut:

ž Varians portofolio dapat dinyatakan dalam matriks sebagai berikut:

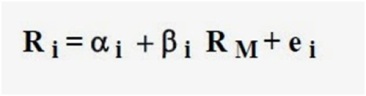

5. SINGLE INDEX MODEL

Notasi :

Metode Analisis Data:

1. Menghitung Tingkat Keuntungan (Return) Rumus :

Ri = Pt+1 – Pt

Pt

Hanya saja untuk maksud agar dalam analisis statistik perhitungan return tersebut tidak bias, karena terpengaruh oleh magnitude pembaginya, perhitungan return dilakukan dengan cara sebagai berikut :

Ri = Ln (Pt+1 / Pt)

Dimana :

Ri = Tingkat keuntungan

Pt = Harga penutupan saham periode t

Pt+1 = Harga penutupan saham periode sesudahnya

Ri = Pt+1 – Pt

Pt

Hanya saja untuk maksud agar dalam analisis statistik perhitungan return tersebut tidak bias, karena terpengaruh oleh magnitude pembaginya, perhitungan return dilakukan dengan cara sebagai berikut :

Ri = Ln (Pt+1 / Pt)

Dimana :

Ri = Tingkat keuntungan

Pt = Harga penutupan saham periode t

Pt+1 = Harga penutupan saham periode sesudahnya

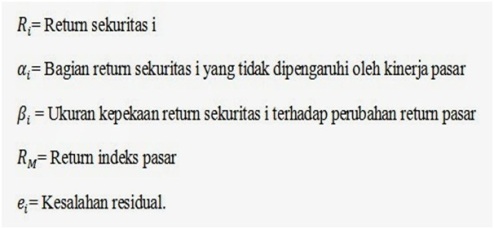

2. Menghitung Tingkat Keuntungan Yang Diharapkan (Expected Return)

Rumus :

Dimana :

E(Ri)= Tingkat keuntungan dari investasi i yang diharapkan

n = Banyaknya peristiwa yang mungkin terjadi

Rij= Tingkat keuntungan yang telah diperoleh

E(Ri)= Tingkat keuntungan dari investasi i yang diharapkan

n = Banyaknya peristiwa yang mungkin terjadi

Rij= Tingkat keuntungan yang telah diperoleh

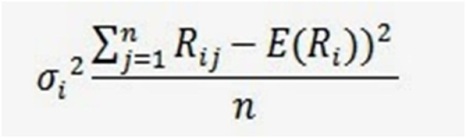

3. Menghitung Resiko Investasi (Varian dan Standar Deviasi)

Rumus :

Rumus :

Dimana :

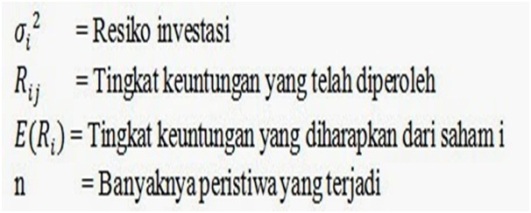

4.Menghitung Tingkat Keuntungan Yang Diharapkan Dari Portofolio (Expected Return Portofolio)

Rumus :

Rumus :

Dimana :

E(Rp) = Tingkat keuntungan yang diharapkan dari portofolio

Xi = Proporsi dana yang diinvestasikan pada saham i

E(R i)= Tingkat keuntungan yang diharapkan dari saham i

E(Rp) = Tingkat keuntungan yang diharapkan dari portofolio

Xi = Proporsi dana yang diinvestasikan pada saham i

E(R i)= Tingkat keuntungan yang diharapkan dari saham i

5. Menghitung Resiko Portofolio

Rumus :

σp² = XA².σA² + XB².σB² + XC².σC² + 2(XA.XB.ρAB.σAσB) + 2(XA.XC.ρAC.σAσC) 2(XB.XC.ρBC.σBσC)

Rumus :

σp² = XA².σA² + XB².σB² + XC².σC² + 2(XA.XB.ρAB.σAσB) + 2(XA.XC.ρAC.σAσC) 2(XB.XC.ρBC.σBσC)

Dimana :

σp² = Resiko portofolio

XA = Proporsi dana yang diinvestasikan pada saham A

XB = Proporsi dana yang diinvestasikan pada saham B

Xc = Proporsi dana yang diinvestasikan pada saham C

σA²= Resiko investasi dari saham A

σB²= Resiko investasi dari saham B

σC²= Resiko investasi dari saham C

XA = Proporsi dana yang diinvestasikan pada saham A

XB = Proporsi dana yang diinvestasikan pada saham B

Xc = Proporsi dana yang diinvestasikan pada saham C

σA²= Resiko investasi dari saham A

σB²= Resiko investasi dari saham B

σC²= Resiko investasi dari saham C

ρAB = Koefisien korelasi antar tingkat keuntungan A dan B

ρAC = Koefisien korelasi antar tingkat keuntungan A dan C

ρBC = Koefisien korelasi antar tingkat keuntungan B dan C

ρAC = Koefisien korelasi antar tingkat keuntungan A dan C

ρBC = Koefisien korelasi antar tingkat keuntungan B dan C

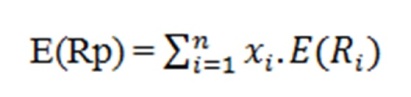

6.Menghitung Koefisien Korelasi

Rumus :

Rumus :

Dimana :

ρij = Koefisien korelasi antara saham i dan j

X = Tingkat keuntungan investasi pada saham 1

Y = Tingkat keuntungan investasi pada saham 2

n = Jumlah periode investasi

ρij = Koefisien korelasi antara saham i dan j

X = Tingkat keuntungan investasi pada saham 1

Y = Tingkat keuntungan investasi pada saham 2

n = Jumlah periode investasi

7. Menentukan Proporsi Investasi (Membentuk Portofolio)

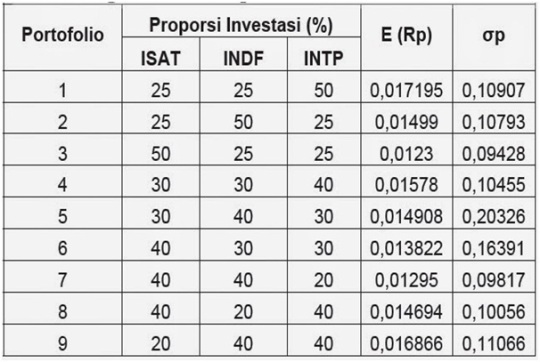

Proporsi yang dapat dibuat dari tiga sekuritas dalam penelitian ini sangat bervariasi. Proporsi investasi dapat ditentukan dengan menggunakan bilangan acak sehingga diperoleh kombinasi sekuritas (portofolio) yang cukup banyak. Tetapi untuk perhitungan pada penelitian ini hanya menyajikan sembilan pembentukan portofolio. Menggunakan sembilan pembentukan portofolio karena setelah diacak, persentase proporsi investasi yang seimbang antara satu sekuritas dengan sekuritas yang lain menghasilkan sembilan pembentukan portofolio.

ANALISIS PORTOFOLIO MANAJEMEN INVESTASI

Pada umumnya tujuan investor dalam melakukan investasi saham adalah untuk menghasilkan keuntungan maksimal dengan risiko yang minimal.Untuk dapat memaksimalkan keuntungan dan untuk meminimalkan risiko dalam suatu investasi saham, investor dapat melakukan portofolio (diversifikasi) saham.

Dengan melakukan investasi lebih dari satu saham maka dapat mengurangi risiko kerugian. Dengan melakukan analisis portofolio, maka akan membantu investor dalam mengambil keputusan untuk menentukan portofolio efisien yang dapat memberikan keuntungan yang besar dengan risiko tertentu atau memberikan risiko terkecil dengan tingkat keuntungan tertentu. Dalam analisis portofolio ini, perhitungan dilakukan dengan menggunakan model Markowitz.

Data yang digunakan dalam penelitian ini adalah data sekunder berupa data harga saham bulanan dari tiga sekuritas yang diteliti.

Tiga perusahaan yang digunakan dalam penelitian ini adalah PT Indosat Tbk, PT Indofood Sukses Makmur Tbk, dan PT Indocement Tunggal Prakarsa Tbk. Ketiga perusahaan tersebut dipilih karena mempunyai kinerja keuangan yang baik dan mempunyai penjualan yang baik di tahun 2008.

Dari hasil perhitungan tingkat keuntungan yang diharapkan (return ekspektasi) dan tingkat risiko (standar deviasi) pada masing-masing portofolio, maka dapat disusun tabel perbandingan kesembilan portofolio sebagai berikut :

Hasil Perhitungan Return Ekspektasi dan Standar Deviasi Portofolio

Sumber: Data yang telah diolah, 2009

Dari hasil penelitian ini dapat disimpulkan bahwa dari 9 komposisi portofolio yang dibentuk, terdapat dua komposisi portofolio yang efisien, yaitu :

Portofolio ke-1 dengan kombinasi saham PT Indosat Tbk 25%, PT Indofood Sukses Makmur Tbk 25%, dan PT Indocement Tunggal Prakarsa 50% yang menghasilkan return ekspektasi terbesar sebesar 1,7195% dengan risiko sebesar 10,907%.

Portofolio ke-3 dengan kombinasi saham PT Indosat Tbk 50%, PT Indofood Sukses Makmur Tbk 25%, dan PT Indocement Tunggal Prakarsa 25% yang menghasilkan risiko terkecil sebesar 9,428% dengan return ekspektasi sebesar 1,23%.

Kerangka Evaluasi Kinerja Portofolio

Pengukuran dan evaluasi kinerja portofolio merupakan tahap terakhir dari proses investasi yang berkesinambungan. Lewat tahap ini dapat diketahui apakah kinerja portofolio telah dapat memenuhi tujuan yang diharapkan. Evaluasi kinerja portofolio yang dilakukan investor mencakup dua hal yaitu (1) evaluasi kemampuan portofolio memperoleh return di atas portofolio yang dijadikan sebagai patok duga (benchmark) dan (2) evaluasi kesesuaian perolehan return dengan risiko yang ditanggung investor.

Beberapa faktor yang harus diperhatikan dalam evaluasi kinerja portofolio adalah:

1. Tingkat risiko Hubungan antara risiko dan return bersifat linier positif artinya semakin tinggi risiko maka semakin besar pula return yang diharapkan. Ukuran evaluasi kinerja portofolio harus didasarkan pada hal ini, artinya pengukuran tidak hanya dilihat dari besarnya return portofolio yang dapat diperoleh tetapi juga harus memperhatikan besarnya risiko yang harus ditanggung untuk memperoleh return sebesar itu.

2. Periode waktu. Lamanya periode waktu juga akan memengaruhi tingkat return portofolio. Penilaian kinerja dari dua jenis atau lebih portofolio yang sama harus memperhatikan bahwa portofolio juga memiliki periode waktu yang sama.

3. Penggunaan benchmark yang tepat. Untuk dapat menilai kinerja portofolionya, investor perlu membandingkan return portofolio tersebut dengan return dari portofolio lain yang sebanding dan relevan. Portofolio benchmark tersebut juga harus dapat mencerminkan tujuan investasi investor.

4. Tujuan investasi. Perbedaan tujuan investasi akan memengaruhi kinerja portofolio. Misalnya: apabila investor memiliki tujuan investasi yang sifatnya jangka pendek maka kinerja portofolio yang dibentuknya relatif lebih besar daripada portofolio yang dibentuk dengan tujuan pertumbuhan jangka panjang.

Pengukuran Return Portofolio

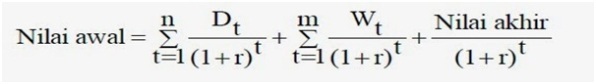

Evaluasi kinerja portofolio diawali dengan mengukur return yang dapat diperoleh dari suatu portofolio. Pengukuran return portofolio dibedakan menjadi dua cara:

1. Time weighted rate of return (TWR): mengukur return yang ditawarkan oleh portofolio. Besarnya TWR tidak dipengaruhi oleh penambahan atau penarikan dana yang dilakukan oleh investor selama periode perhitungan return portofolio. TWR = (1+R1)(1+R2)(1+R3)…….(1+RN)-1 R dalam persamaan di atas melambangkan return yang diperoleh dalam setiap sub periode perhitungan.

2. Dollar weighted rate of return (DWR): mengukur return yang diberikan portofolio. Besarnya DWR dipengaruhi oleh besarnya arus kas masuk dan keluar dalam investasi portofolio akibat penambahan atau penarikan dana yang dilakukan investor selama periode penghitungan return portofolio.

Notasi:

Dt = penambahan dana saat t

Wt = penarikan dana saat t

n = jumlah penambahan dana

m = jumlah penarikan dana

r = tingkat bunga

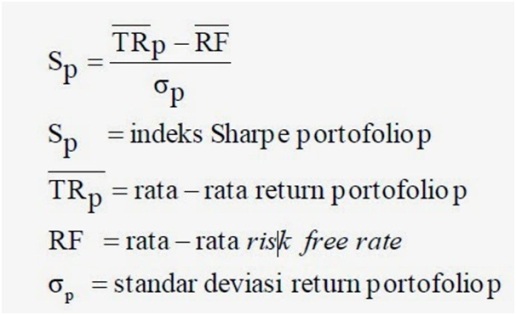

Ukuran Kinerja Portofolio

Beberapa ukuran kinerja portofolio sudah memasukkan baik faktor return maupun risiko dalam perhitungannya. Adapun ukuran tersebut dibedakan menjadi:

a. Indeks Sharpe (reward to variability ratio). Indeks ini dikembangkan oleh William Sharpe. Benchmarkyang dipakai berdasar capital market line, yaitu dengan membagi premi risiko portofolio dengan deviasi standarnya. Semakin tinggi nilai indeks Sharpe suatu portofolio dibandingkan portofolio lain berarti kinerjanya juga semakin bagus.

Dirumuskan:

b. Indeks Treynor (reward to volatility ratio)

Ukuran kinerja ini dikembangkan oleh Jack Treynor. Berbeda dengan indeks Sharpe, maka indeks Treynor menggunakan benchmark security market line. Di sini asumsi yang dipakai adalah portofolio sudah terdiversifikasi dengan baik sehingga risiko yang dianggap relevan adalah risiko sistematis. Portofolio yang memiliki indeks Treynor yang semakin besar berarti kinerjanya juga semakin bagus.

Dirumuskan:

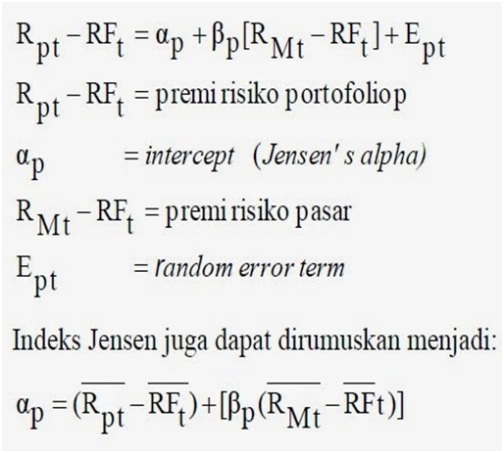

c. Indeks Jensen (Jensen’s differential return / Jensen’s alpha)

Indeks ini menunjukkan perbedaan return aktual portofolio dengan expected return bila portofolio berada pada capital market line.

Dirumuskan:

SISTEM PEREKONOMIAN INDONESIA

Sistem perekonomian adalah sistem yang digunakan oleh suatu negara untuk mengalokasikan sumber daya yang dimilikinya baik kepada individu maupun organisasi di negara tersebut. Perbedaan mendasar antara sebuah sistem ekonomi dengan sistem ekonomi lainnya adalah bagaimana cara sistem itu mengatur faktor produksinya. Dalam beberapa sistem, seorang individu boleh memiliki semua faktor produksi. Sementara dalam sistem lainnya, semua faktor tersebut di pegang oleh pemerintah. Kebanyakan sistem ekonomi di dunia berada di antara dua sistem ekstrem tersebut.

Sistem perekonomian adalah sistem yang digunakan oleh suatu negara untuk mengalokasikan sumber daya yang dimilikinya baik kepada individu maupun organisasi di negara tersebut. Perbedaan mendasar antara sebuah sistem ekonomi dengan sistem ekonomi lainnya adalah bagaimana cara sistem itu mengatur faktor produksinya. Dalam beberapa sistem, seorang individu boleh memiliki semua faktor produksi. Sementara dalam sistem lainnya, semua faktor tersebut di pegang oleh pemerintah. Kebanyakan sistem ekonomi di dunia berada di antara dua sistem ekstrem tersebut.

Sistem perekonomian Indonesia saat ini adalah sistem perekonomian nasional kerakyatan yang mulai berlaku sejak terjadinya reformasi sejak tahun 1998. Tekad pemerintah ini ditetapkan dalam ketetapan MPR Indonesia nomor IV/MPR/1999 yang mengatur mengenai garis-garis besar haluan Negara.

Dalam sistem perekonomian kerakyatan, pemerintah hanya berperan sebagai pencipta iklim sehat yang memungkinkan tumbuh dan berkembangnya dunia usaha di Indonesia, sedangkan kegiatan ekonomi dipegang secara aktif oleh masyarakat.

Dalam sistem perekonomian kerakyatan, pemerintah hanya berperan sebagai pencipta iklim sehat yang memungkinkan tumbuh dan berkembangnya dunia usaha di Indonesia, sedangkan kegiatan ekonomi dipegang secara aktif oleh masyarakat.

Secara umum ada 3 (tiga) macam sistem perekonomian yang dikenal di dunia, yaitu :

1. Sistem Ekonomi Pasar (Kapitalisme)

Di dalam sistem ini setiap orang diberi kebebasan unutk melaksanakan kegiatan perekonomian, baik dalam hal kegiatan menjual dan membeli barang yang mereka inginkan serta kebebasan dalam memiliki faktor-faktor produksi.

2. Sistem Ekonomi Terencana (Sosialisme)

Di dalam sistem ekonomi sosialis pemerintah diharuskan memiliki dan menggunakan seluruh faktor produksi, namun kepemilikkan pemerintah atas faktor-faktor produksi tersebut hanyalah sementara.

3. Sistem Ekonomi Campuran

Sistem ini timbul sebagai akibat dari kegagalan sistem ekonomi pasar yang terlalu ketat, demikian juga halnya dengan sistem ekonomi terencana, tidak mampu menghilangkan kelas-kelas dalam masyarakat sehingga muncullah sistem ekonomi campuran.

Indonesia adalah Negara yang terkenal akan keajaiban alamnya yang sungguh membuat takjub seluruh dunia, dan dipandang sebagai Negara maju oleh sebagian Negara di dunia. Namun bagaimanakah jika dilihat dari sudut pandang perekonomiannya?

Perekonomian Indonesia saat ini menurut IMF Ekonomi Indonesia 2012 Tumbuh 6,3%, Dana Moneter Internasional (IMF) memperkirakan pertumbuhan ekonomi Indonesia 2012 sebesar 6,3%, jauh di bawah target pemerintah 6,7% akibat perlambatan ekspor. Namun, lembaga keuangan internasional ini menaikkan proyeksi pertumbuhan ekonomi Indonesia tahun ini menjadi 6,4% dari prediksi sebelumnya 6,2%. Proyeksi pertumbuhan 2011 juga masih lebih rendah dibandingkan target pemerintah yang sebesar 6,5%.

Lain halnya menurut menteri BUMN Dahlan Iskan, yang meyakini ekonomi Indonesia pada 2012 dapat mengalahkan ekonomi Spanyol. “Untuk mengalahkan Spanyol…dibutuhkan syarat, bekerja, bekerja, bekerja dan tidak usah memikirkan politik,” kata Dahlan, saat berpidato pada acara Anugerah Wira Usaha Mandiri, di Jakarta Convetion Center (JCC), Jumat. Menurt Dahlan, ekonomi Indonesia belakangan ini terus menunjukkan peningkatan tercermin dari kenaikan Produk Domestik Bruto (PDB). “Tahun lalu (2011) ekonomi kita telah mengalahkan Belanda, tahun ini (2012) kita harus bisa melampaui ekonomi Spanyol,” tegasnya.

PDB Indonesia pada akhir 2011 menembus 800 miliar dolar AS, berarti mengalahkan ekonomi Belanda yang mencapai 700 miliar dolar AS. Melihat pertumbuhan ekonomi nasional yang terus positif di atas 6 persen per tahun, bukan hal yang mustahil Indonesia dapat disejajarkan dengan ekonomi negara-negara maju dalam beberapa tahun ke depan. Di depan sekitar 1.000 mahasiswa yang hadir pada acara Wira Usaha Mandiri tersebut, Dahlan berpesan bahwa ekonomi Indonesia juga ditentukan oleh seberapa besar peran dunia usaha. Menteri menuturkan banyak tantangan yang dihadapi jika ingin menjadi usahawan yang sukses. “Pengusaha pasti pernah jatuh, tetapi kejatuhan itu harus dijadikan sebagai cermin untuk bisa bangkit kembali hingga menjadi sukses,” tegasnya. Dahlan mengajak pemuda untuk menjadi wirausaha sebagai wujud mengaktualisasi diri dalam kehidupan. “Berusaha saat usia muda merupakan masa yang ideal untuk mencapai kesuksesan dalam berbisnis, dengan catatan jujur, kreatif dan inovatif,” katanya. Jika dilihat dari sektor pariwisata Indonesia Berdasarkan data tahun 2010, jumlah wisatawan mancanegara yang datang ke Indonesia sebesar 7 juta lebih atau tumbuh sebesar 10,74% dibandingkan tahun sebelumnya, dan menyumbangkan devisa bagi negara sebesar 7.603,45 juta dolar Amerika Serikat.

Dan dilihat dari sektor pertanian, pertanian (budidaya tanaman dan ternak) merupakan salah satu kegiatan yang paling awal dikenal peradaban manusia dan mengubah total bentuk kebudayaan. Para ahli prasejarah umumnya bersepakat bahwa pertanian pertama kali berkembang sekitar 12.000 tahun yang lalu dari kebudayaan di daerah Timur Tengah, yang meliputi daerah lembah Sungai Tigris dan Eufrat terus memanjang ke barat hingga daerah Suriah dan Yordania sekarang. Bukti-bukti yang pertama kali dijumpai menunjukkan adanya budidaya tanaman biji-bijian (serealia, terutama gandum kuna seperti emmer) dan polong-polong di daerah tersebut. Pada saat itu, 2000 tahun setelah berakhirnya Zaman Es terakhir di era Pleistosen, di dearah ini banyak dijumpai hutan dan padang yang sangat cocok bagi mulainya pertanian. Pertanian telah dikenal oleh masyarakat yang telah mencapai kebudayaan batu muda (neolitikum), perunggu dan megalitikum. Pertanian mengubah bentuk-bentuk kepercayaan, dari pemujaan terhadap dewa-dewa perburuan menjadi pemujaan terhadap dewa-dewa perlambang kesuburan dan ketersediaan pangan.

Pembangunan sektor pertanian dapat merespon dan menjadi katalis pertumbuhan di sektor-sektor lainnya seperti perbankan, keuangan dan bisnis, pergdagangan, pengangkutan/ transportasi, jasa-jasa, dan industri pengolahan terutama industri pengolahan produk pertanian. Faktor lain yang mendukukung sektor pertanian menjadi sektor yang potensial karena kondisi tanah di Indonesia yang begitu subur dengan iklim tropis yang dimungkinkan dapat ditanami berbagai macam tumbuhan dan luas lautan Indonesia yang begitu luas hingga 70 persen luas Indonesia secara keseluruhan. Permasalahan utama bangsa Indonesia adalah imperior kompleks. Yang berarti mempercayai bahwa produk bangsa Indonesia lebih buruk dibandingkan dengan produk bangsa lain. Masyarakat Indonesia lebih bangga menggunakan produk luar negeri dibandingkan dengan menggunakan produk dalam negerinya.

Dampak Positif

Kondisi ekonomi AS dan Jepang yang tengah meningkat memiliki pengaruh yang besar pada perkembangan ekspor Indonesia.

Indonesian Economic performance in 1H 2010 & market outlook 2010

Kondisi ekonomi AS dan Jepang yang tengah meningkat memiliki pengaruh yang besar pada perkembangan ekspor Indonesia.

Indonesian Economic performance in 1H 2010 & market outlook 2010

Pertumbuhan ekonomi global, memiliki dampak positif terhadap kondisi ekonomi Indonesia. Kondisi ekonomi AS dan Jepang sebagai proxi ekonomi dunia yang meningkat berpengaruh terhadap perkembangan ekspor Indonesia yang terus meningkat. Sampai dengan akhir semester kedua 2010, Ekspor Indonesia meningkat 17,2% YoY. Secara historis perkembangan kondisi ekspor Indonesia tersebut memiliki kaitan yang cukup erat dengan perkembangan ekonomi kedua negara tersebut. Laju penguatan pertumbuhan ekonomi AS, sampai saat ini meskipun sedikit melambat namun masih dalam trend yang terus meningkat. Perbaikan angka penyerapan tenaga kerja serta turunnya angka pengangguran AS, menentukan daya beli konsumen dalam mengkonsumsi ekspor negara berkembang termsuk Indonesia. Sampai akhir Juli’2010 angka pengangguran AS telah mencapai 9,6% atau menurun dibandingkan tahun sebelumnya yang mencapai 10,1%.

Dampak Negatif

Dampak negatif yang paling cepat dirasakan sebagai akibat dari krisis perekonomian global adalah pada sektor keuangan melalui aspek sentimen psikologis maupun akibat merosotnya likuiditas global. Penurunan indeks harga saham di Bursa Efek Indonesia (BEI) mencapai sekitar 50,0 persen, dan depresiasi nilai tukar rupiah disertai dengan volatilitas yang meningkat. Sepanjang tahun 2008, nilai tukar rupiah telah terdepresiasi sebesar 17,5 persen. Kecenderungan volatilitas nilai tukar rupiah tersebut masih akan berlanjut hingga tahun 2009 dengan masih berlangsungnya upaya penurunan utang (deleveraging) dari lembaga keuangan global.

Dampak negatif yang paling cepat dirasakan sebagai akibat dari krisis perekonomian global adalah pada sektor keuangan melalui aspek sentimen psikologis maupun akibat merosotnya likuiditas global. Penurunan indeks harga saham di Bursa Efek Indonesia (BEI) mencapai sekitar 50,0 persen, dan depresiasi nilai tukar rupiah disertai dengan volatilitas yang meningkat. Sepanjang tahun 2008, nilai tukar rupiah telah terdepresiasi sebesar 17,5 persen. Kecenderungan volatilitas nilai tukar rupiah tersebut masih akan berlanjut hingga tahun 2009 dengan masih berlangsungnya upaya penurunan utang (deleveraging) dari lembaga keuangan global.

Thanks infonya. Oiya ngomongin investasi, ternyata ada fakta menarik yang perlu kamu tahu terkait hal itu. Jika kamu mau sukses investasi, ada beberapa karakter yang perlu kamu miliki. Cek di sini ya man teman: Karakter yang harus kamu punya jika ingin sukses investasi

ReplyDeleteArtikel yang bagus https://www.cekaja.com/info/tips-mempersiapkan-keuangan-untuk-masa-pensiun

ReplyDelete